完全理解!公式の通達に基づくマレーシアでの税務上の居住者判定

マレーシアは原則として暦年183日以上の滞在で税務上の居住者となります。初日・末日は計算上含めるのか、一時帰国する際の例外はどのように計算するのかなど、実際の’適用上わからなくなりがちなところをすべてまとめます。

目次

マレーシアにおいて居住者と判定されるためには基本的には日数ですべて判定されます。日本の場合には日数は考慮されるべき要素のひとつであり、財産の状況、家族の所在地など、客観的事実を総合して居住者か否かが判断されます。

マレーシアの場合、非居住者の所得税は28%の最高税率が適用されます。そのため、特に年の途中からマレーシアで働こうと考えている人にはかなり重要な話になります。

なお、マレーシアの居住者になる=日本の非居住者になるということではありません。ただ、マレーシアの税務上の居住者であることは日本の非居住者であることを推認しやすいのも事実です。そのため、日本の居住者と認定されたくない人はマレーシアの居住者認定を受けておくことはそれなりに重要だと思っています。

詳細は以下の記事を参照してください。

国際税務を考えるうえで一番はじめに問題になるのが「居住者」の判定です。日本とマレーシアに注目した場合、どのように判断されるのかということについてまとめました。

ネットで検索して出てきた情報(特に個人のブログ)は不正確な情報が多く辟易したので個人用にまとめたいと思います。一次ソースも合わせて載せておくのでちゃんと調べたい人は一次ソースにあたって確認すると良いと思います。

法令の確認

マレーシアにおいて、個人の居住者に関する規定は “Income Tax Act”(1967)という日本で言うところの所得税法に規定があります。この法律の Section7 が居住者に関する内容となります。

本文は下記から見られます。とても短いので一読してみると良いかと思います。ただ、短いものの、条件節が複雑であるため、実は理解は難しい法律です。

Residence: individualsこの条文だけで判断するのは正直厳しい印象です。以下では、「ITA」としてこの法律の条文を引用します。

マレーシア内国歳入庁の通達

これを補完するものとして、具体例等を含めた通達(public ruling1)がマレーシア内国歳入庁より公表されています。

RESIDENCE STATUS OF INDIVIDUALSGoogleでは2011年6月に公表されているもののみが表示されますが、マレーシア内国歳入庁のサイトで調べると2017年12月22日に公表された通達が最新であるようです。最終ページに2011年の通達からの改正点もまとめられています2。

この通達に境界事例を含めた多くの情報が詰まっているため、これを読み進めるのが理解の早道だと思います。

例は全部で22例ありますが、例18以降はマレーシア市民向けとなるため、例17までのものを解説します。

前提:1月1日から12月31日までが1年

税務に関するマレーシアの1年というのは、1月1日から12月31日までを指します。日本と同じく太陽暦に基づく暦年です。マレーシアの確定申告の期限は4月末日ですが、ここで申告するのは前年分です。ある年度が居住者になるかどうかという場合の年度もこの暦年での1年のことを指すことになります。

例:2018年1月1日から12月31日までの分を2019年4月末日までに申告

通達での実例を見る

通達での例とあわせルールを見ていきます。

1日の数え方

日本の所得税法では日数で決定されるわけではないため、直接的な規定はありませんが、原則的には民法140条の初日不算入が原則となります。

これに対し、マレーシアでは、ある日の一部であってもマレーシアに滞在すれば1日となります。初日・末日とも算入ということです。

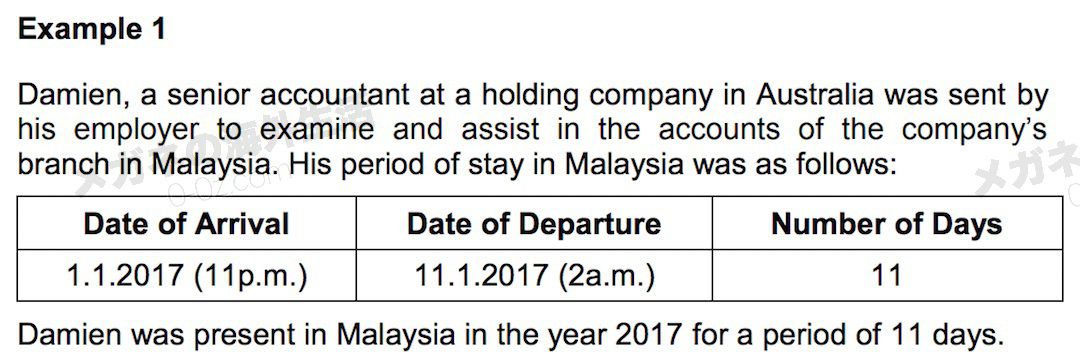

例1では下記のように2017年1月1日の23時にマレーシアに入国し、2017年1月11日の2時に出国した例を挙げて、これを11日と計算しています3。

なお、後述する14日以下の海外での短期滞在についての計算方法についても上記と同じです。日本に1月1日から1月3日まで滞在した場合、1月1日の夜に日本に入国し、1月3日の朝に出国した場合でも3日間の一時的不在となります。

暦年182日以上マレーシアに滞在すると居住者となる(ITA7(1)(a))

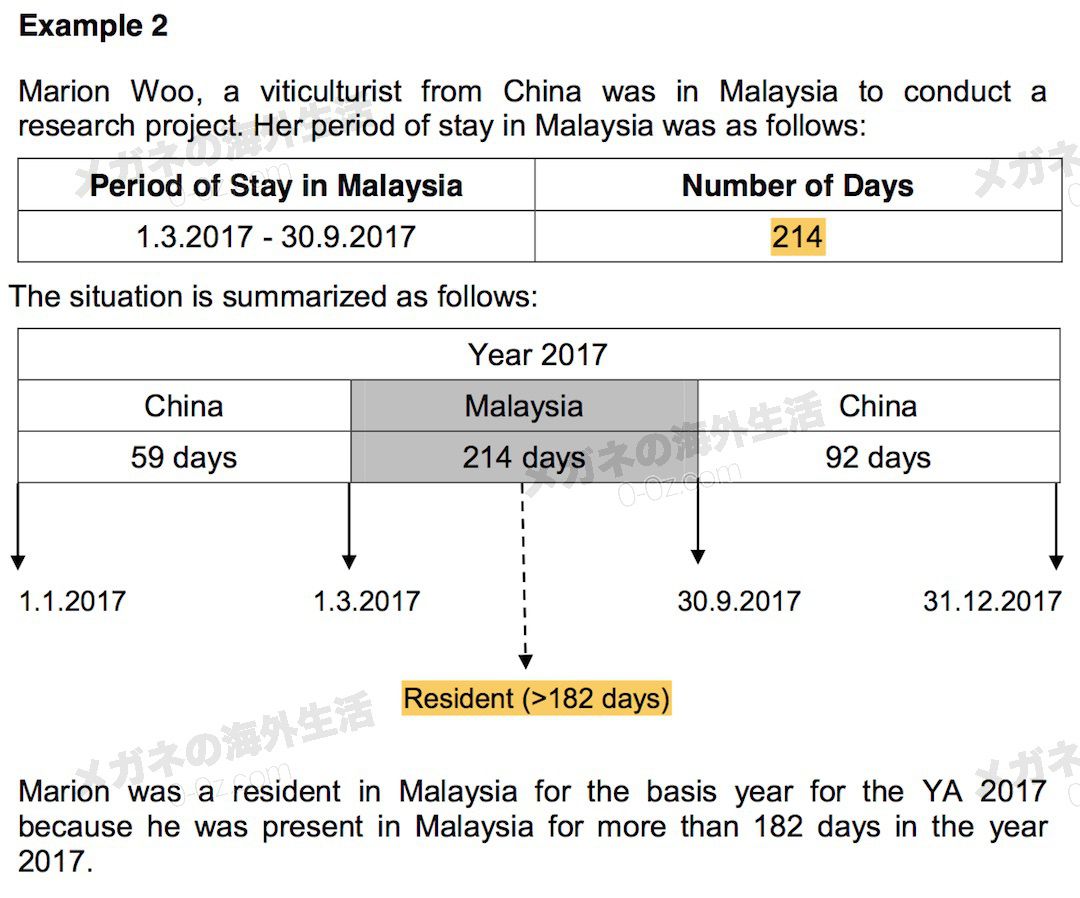

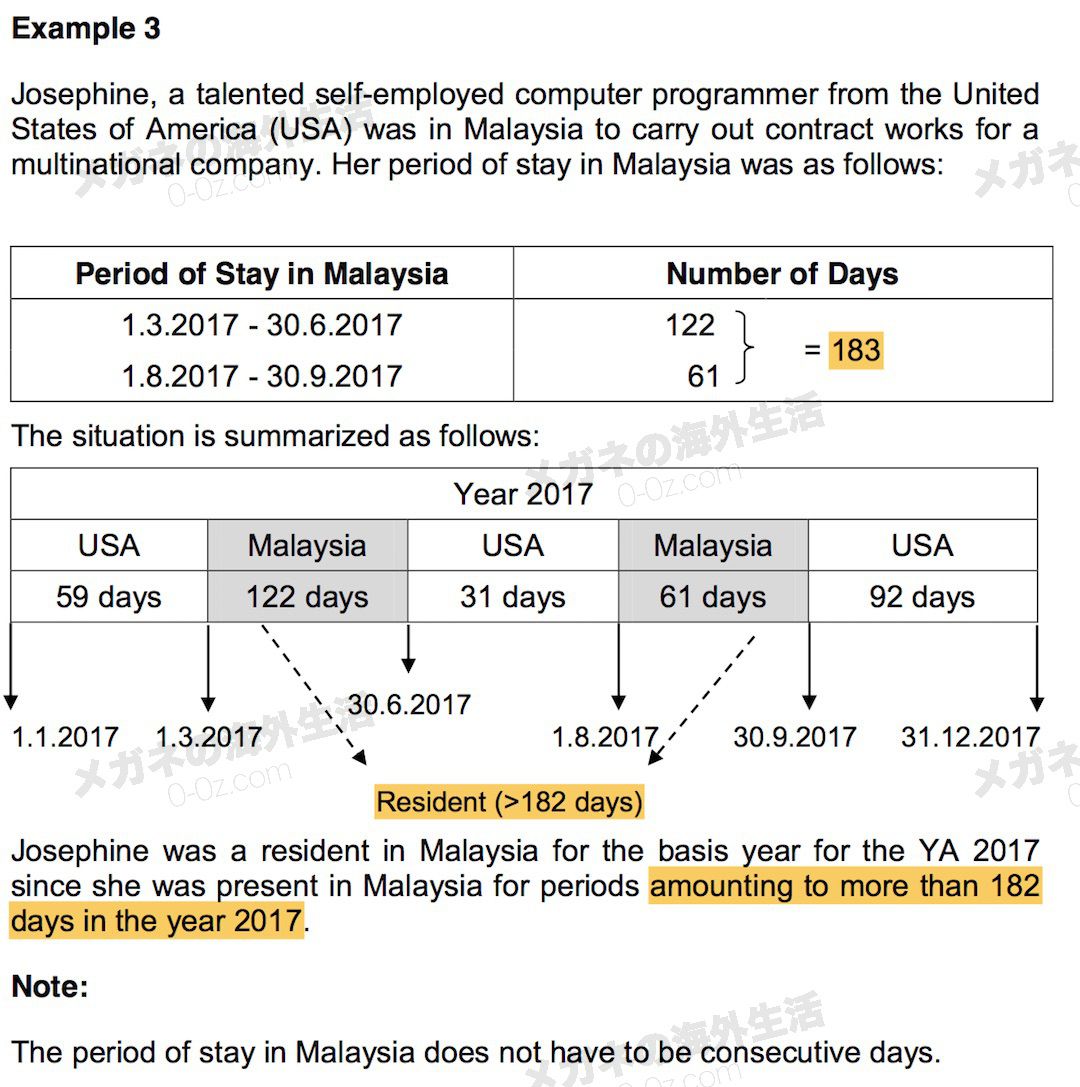

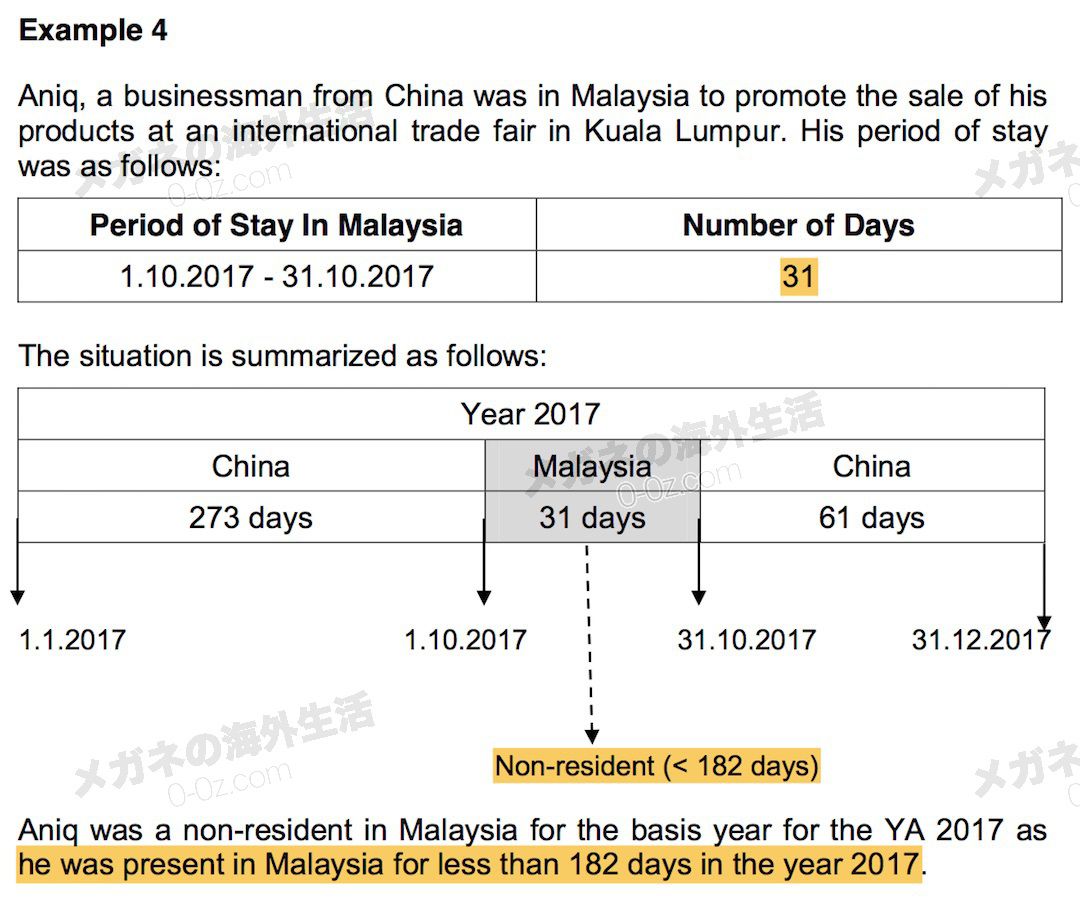

原則的なルールであり、かつ、一番わかりやすいルールです。1年間に182日以上マレーシアに滞在すればその年はマレーシアの居住者となります。

182日以上というのは合計であるため、滞在が連続している必要はありません。

下記の例は182日未満のため、2017年は居住者となりません。なお、後述するような例外に該当する場合には居住者とされる場合も出てきます。

暦年182日未満の場合でも他の年度の182日以上の連続した期間と接続されていれば居住者となる(ITA7(1)(b))

年の後半等にマレーシアに来て働き始めた場合などはこれに該当する可能性が高まります。1年間にマレーシアの滞在日数が182日未満の場合であっても、次の年の182日以上の連続するマレーシアの滞在期間と接続されている場合には、両年ともマレーシアの居住者となります。

例えば、2017年12月1日にマレーシアに来て、そのまま2018年7月1日までいるとしましょう。マレーシアの2017年の滞在期間は12月1日から12月31日までの31日間となるため、原則としては2017年は居住者となりません。ただし、2018年1月1日から7月1日までの182日以上の連続した期間と連結しているため、例外的に2017年もマレーシアの居住者となります。

なお、例では翌年としましたが、前年でも同様です。2017年はずっとマレーシアにいて、2018年の1月31日までマレーシアにいて帰国した場合、2017年の182日以上の期間と2018年の期間とが連結されているため、2018年は182日未満の滞在でもマレーシアの居住者となります。

なお、このケースについては通達に例示がありません。次の一時的不在(temporary absense)がある場合のケースにのみ例が設けられています。

ただ、後に解説する例13において、2015年は2014年と連結されていることにより居住者とされている点はこの例示にあたるものと考えることができると思います。

一時的にマレーシアを離れる場合の例外

年度をまたいだ期間の連結については例外もあります。仕事等で海外出張する場合などもあり得るため、連結期間において一度だけ以下のような事情でマレーシアを離れたときは例外的に許容されます。一度だけというのは重要な点です。

- マレーシアにおける仕事に関連する会議やセミナーへの参加や留学の場合

- 自分または自分の家族(両親・配偶者・子供のみ)の体調不良のために海外に渡航する場合

- 合計で14日以下の海外への訪問(social visits)の場合

なお、訪問(social visits)は帰省等に限らず、一般的な観光等も広く含まれます。仕事や病気療養以外のすべてと考えるとわかりやすいと思います。また、仕事というのはマレーシアの仕事に関連することが条文上要求されているため、MM2Hなどの就労ビザを持たない場合、日本の仕事で海外に出張するというような理由は使用できないと思われます。ただ、そもそもMM2Hの場合、申告すべき所得がないはずなので実際上は関係ないですね。

通達の例示ではこの訪問のケースのみがクローズアップされて解説されているため、出張や体調不良の場合については具体例が不明ですが、出張や体調不良と認められるようなケースでは14日以下という制限がなくなるだけと考えれば良いものと思われます。ただ、出張や体調不良と認めてもらうための資料が何であるのか通達にない場合にはその認定にはかなりの不安が残りそうです。

通達では実に6つの例示を設けて様々なケースが解説されています。実務上も重要なポイントであるかと思われます。

連結できる例(=居住者となる例)

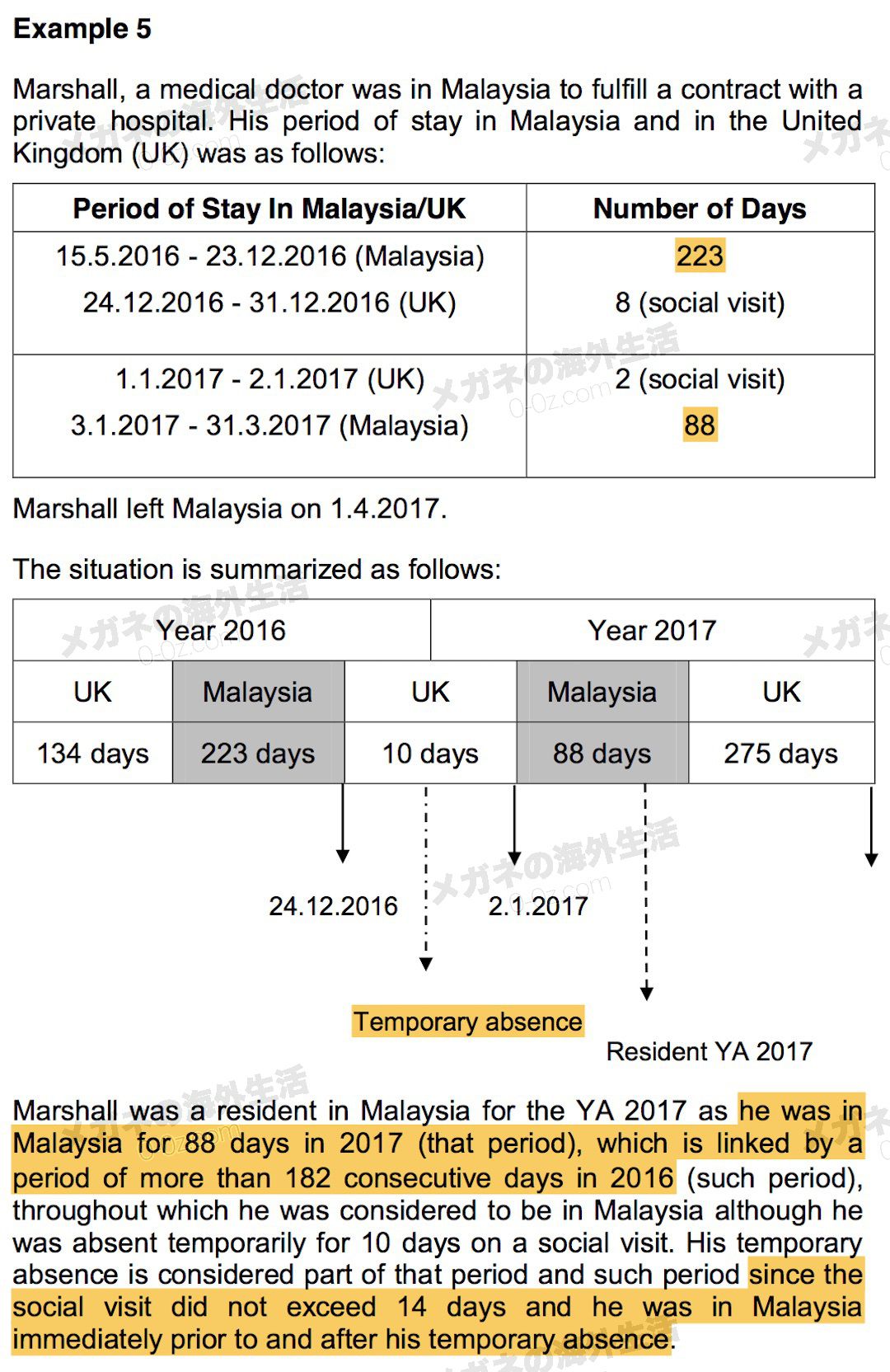

例5では、2016年の223日の期間(=182日以上の連続した期間)と2017年の88日の期間(=182日未満の期間)を10日間の年度をまたぐ訪問で連結された例です。この例では、10日という14日以下の訪問という一時的不在により接続されているため、2017年は182日未満の滞在にもかかわらず居住者となります。

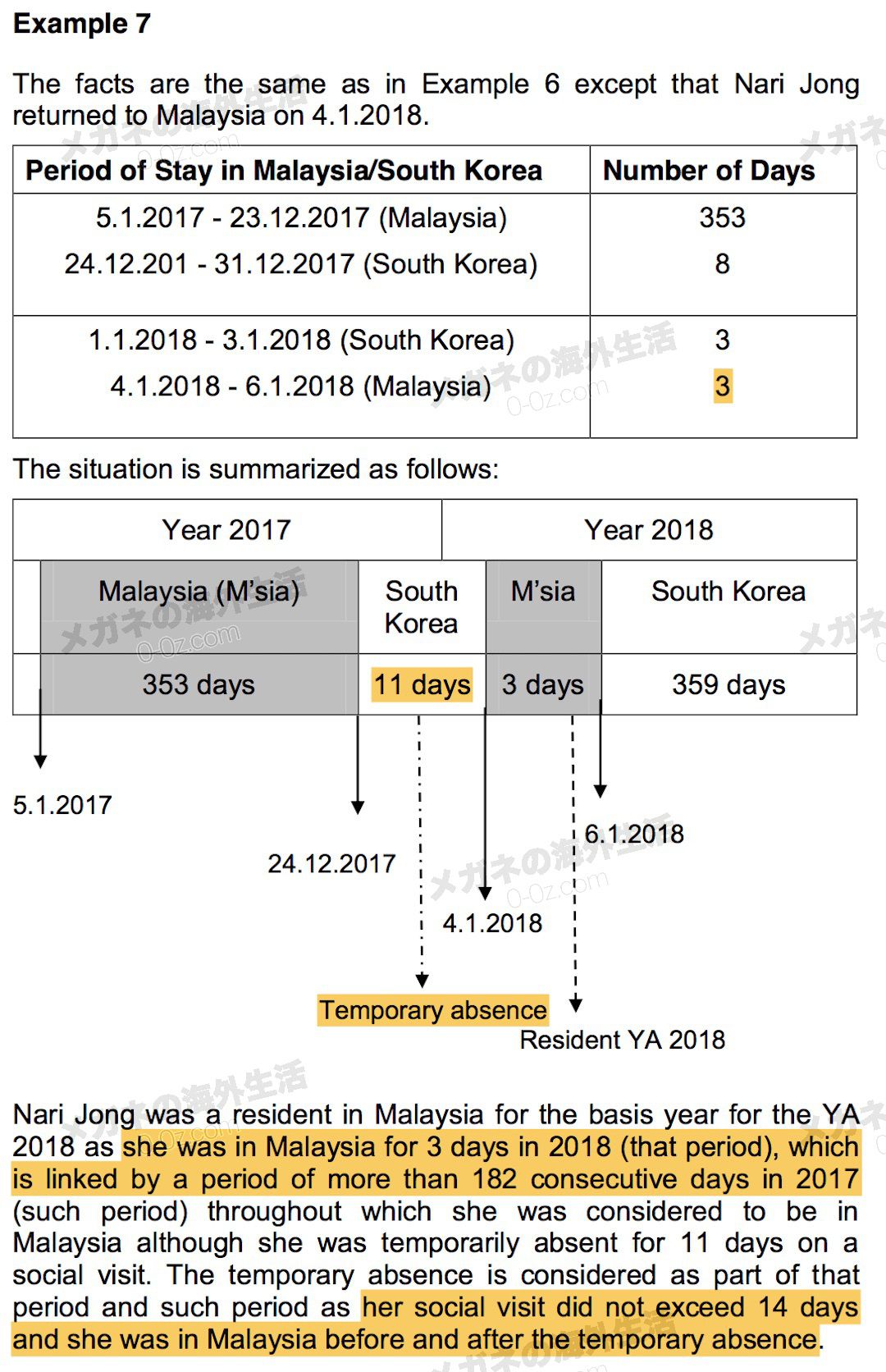

例7は、例5と状況的には同じです。より日数を極端にしただけの例です4。

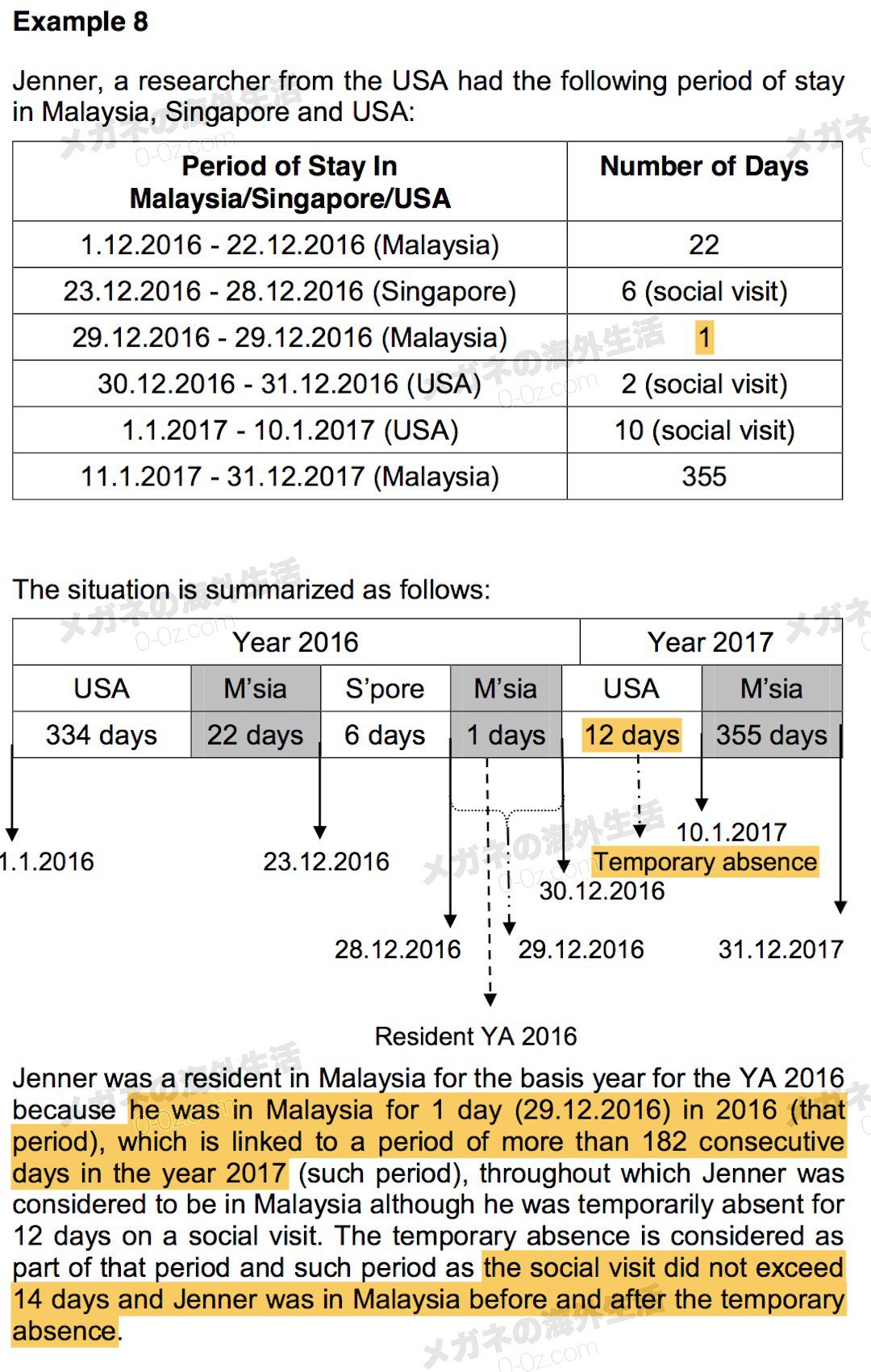

訪問による一時的不在は、一度マレーシアに滞在することでリセットされます。そのため、例8のように、シンガポールに6日滞在し、一度マレーシアに入った後、アメリカで12日滞在した例においては、アメリカでの12日間の期間を一時的不在として扱い、2016年12月29日の1日だけの期間(=182日未満の期間)と翌年の355日の滞在(=182日以上の連続した期間)を連結することで、2016年もマレーシアの居住者とされます。

なお、例8ではマレーシアに1日の滞在がない場合には訪問による一時的不在が14日以上となるため、マレーシアでの2016年における22日の期間と連結できず、結果として2016年は非居住者となってしまうことになります。

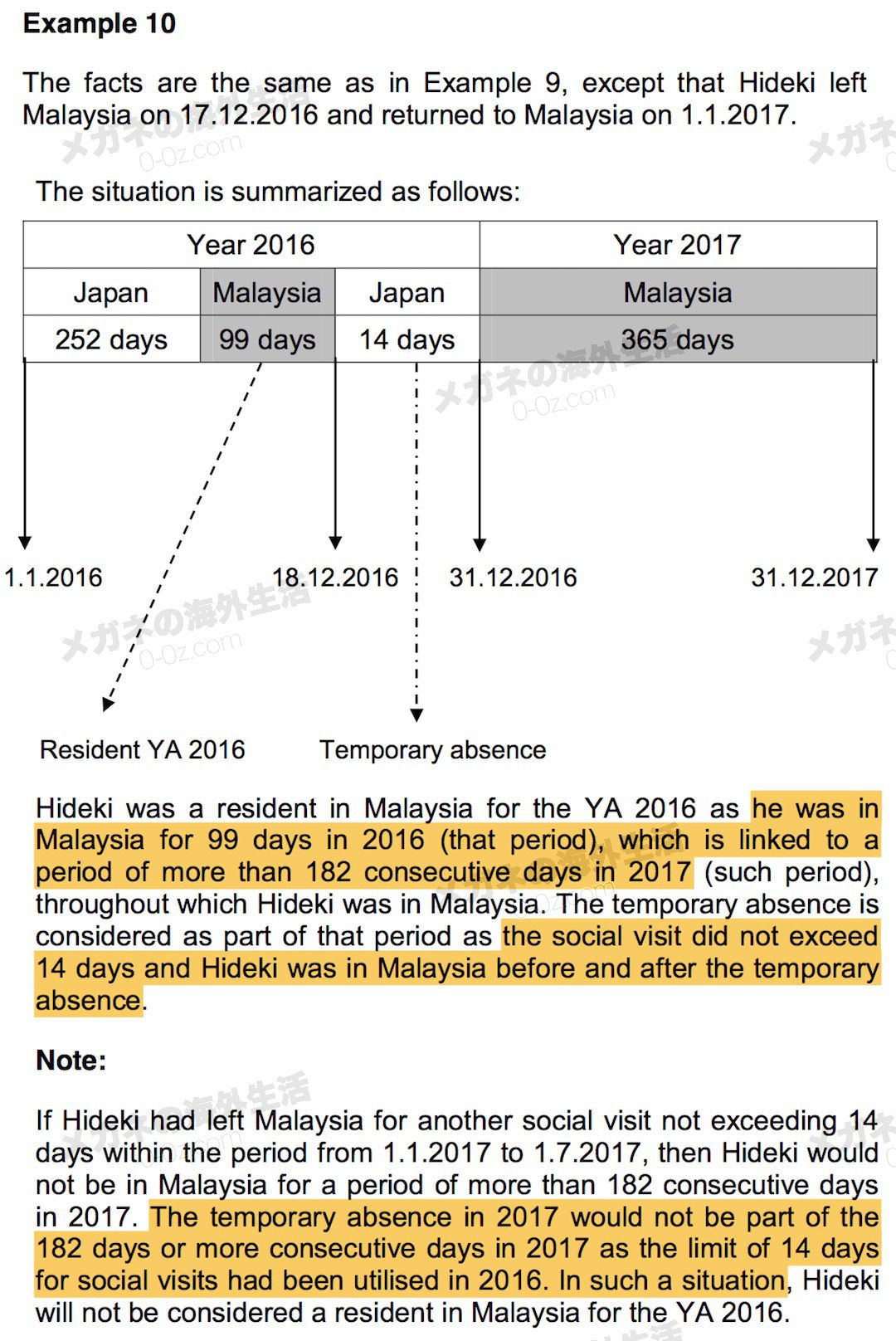

例10では、2016年の99日の期間(=182日未満の期間)と2017年の365日の期間(=182日以上の連続した期間)を14日間の年度をまたがない訪問で連結された例です。一時的不在が年度をまたいでいないという点以外は特に目新しい点はありませんが、備考(Note)で示されている例には注意が必要です。

備考で説明されているのは、2017年の1月1日から7月1日の間の182日間は訪問等でマレーシアを離れると2016年の期間と接続できなくなるため、その場合、2016年は非居住者となるということです。一時的な不在による期間の連結は一度だけである、ということの強調かと思われます5。

連結できない例(=居住者とならない例)

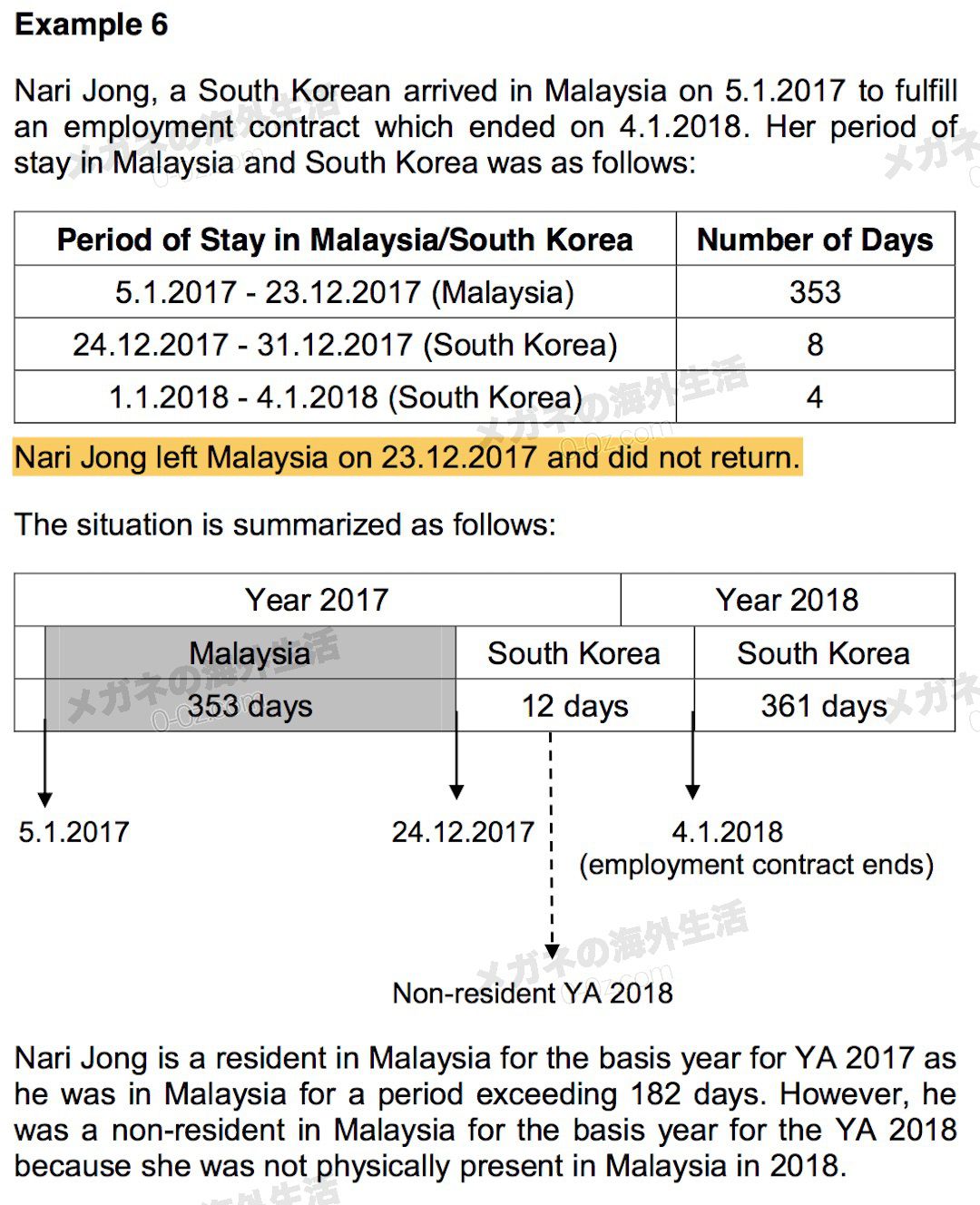

例6は、例7のケースで2018年にマレーシアに帰ってこなかったパターンです。2017年がいくら長くても、2018年にマレーシアに滞在がない場合には2018年はマレーシアの居住者となりません。

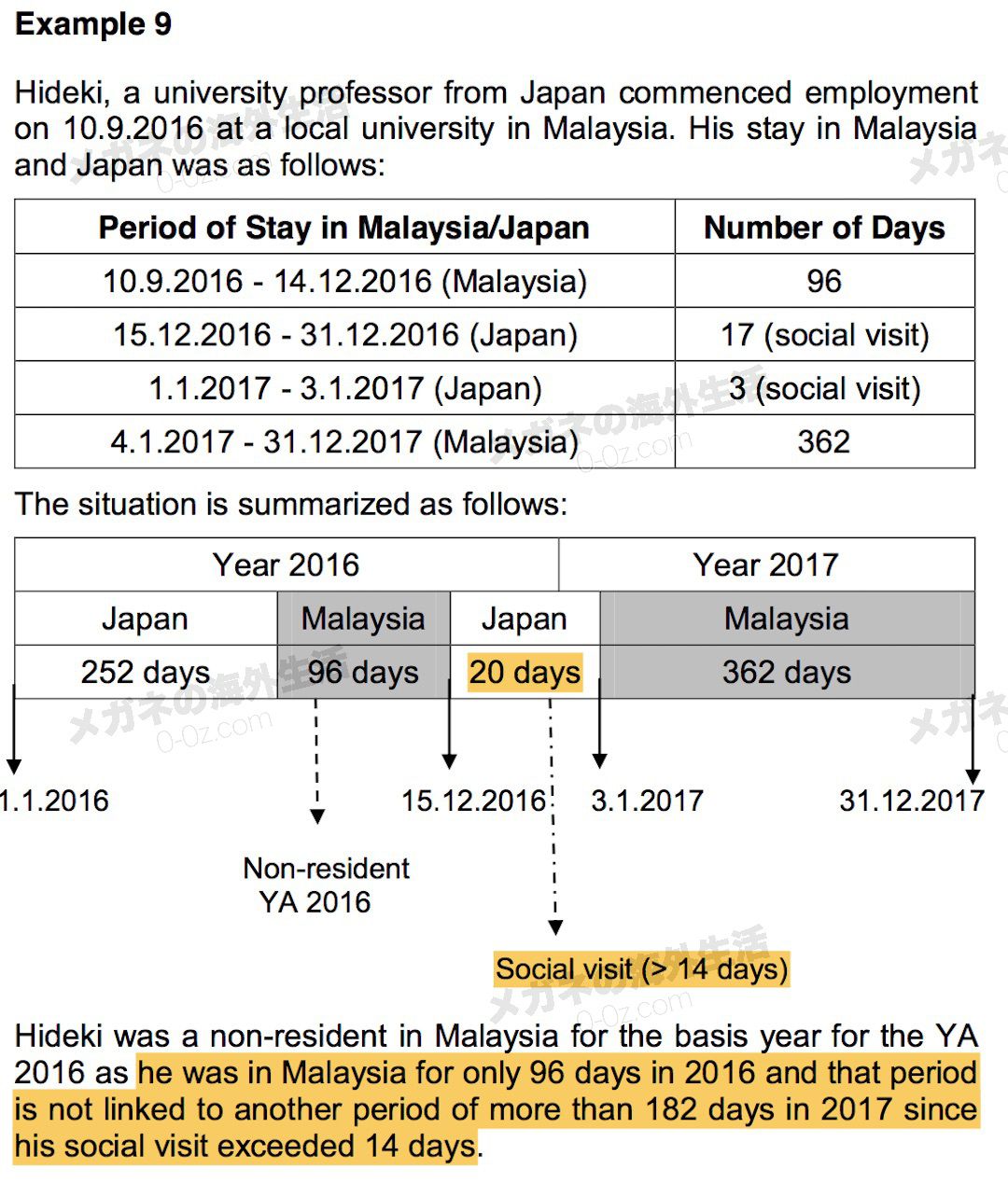

なお、例7とは異なり、マレーシアへの帰国が2018年1月7日以降になると、14日以下の訪問による一時的不在の要件を欠くため、マレーシアに戻ってきたとしても、なお2018年は居住者となりません。その例が次の例9のパターンです。

訪問が20日間(=14日以下の訪問を超える)となるため、2017年の362日の期間(=182日以上の連続した期間)と連結できないため、2016年は居住者となりません。

暦年の滞在が合計90日以上182日未満の場合でも過去の4年度分の滞在日数により居住者となる場合がある(ITA7(1)(c))

出張で多くマレーシアにくる日本人の場合にはあり得るかもしれないパターンです。ある年の滞在日数が合計90日以上182日未満の場合であっても、連続する直近の4年度のうち3年度において居住者となる場合、または合計90日以上滞在している場合、当該年度も居住者となります。

合計90日以上だけの要件で良いのでは?というようにも思われますが、前記の通り、前後の期間と接続することでたった1日の滞在でも居住者となる場合もあるため、あくまでもそれぞれの年ごとに居住者判定を行い、その年が非居住者になるとしても90日以上合計で滞在していないか、という流れでチェックすることになるかと思われます。

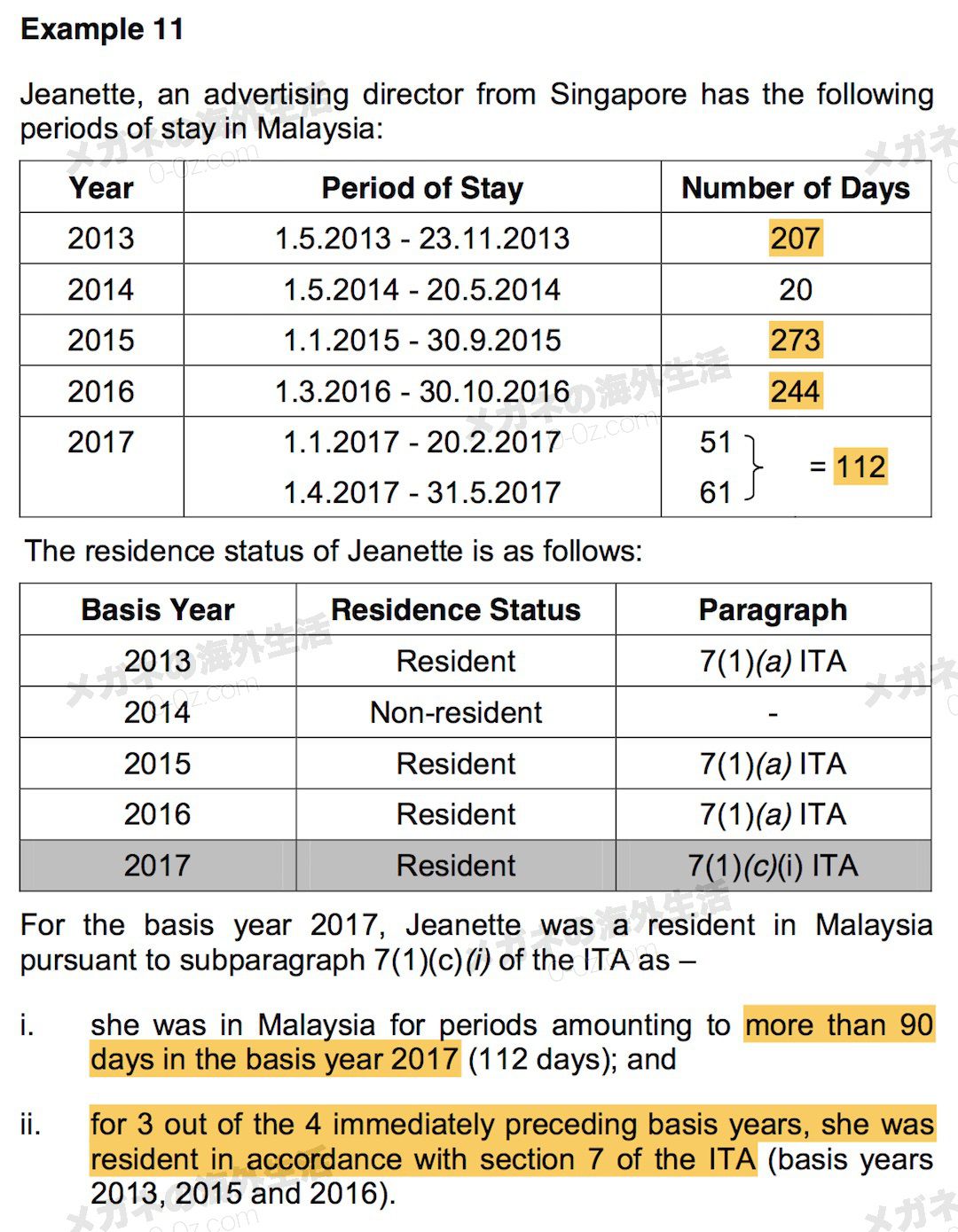

例11は、2017年の滞在日数が182日未満であり、かつ、前年との連結により居住者ともならないため、原則的には2017年は非居住者となります。しかしながら、2017年の滞在日数は112日(=90日以上)あり、直近の4年度のうち、3年度(2013, 2015, 2016)が182日以上の滞在により居住者となるため、2017年も居住者となります。

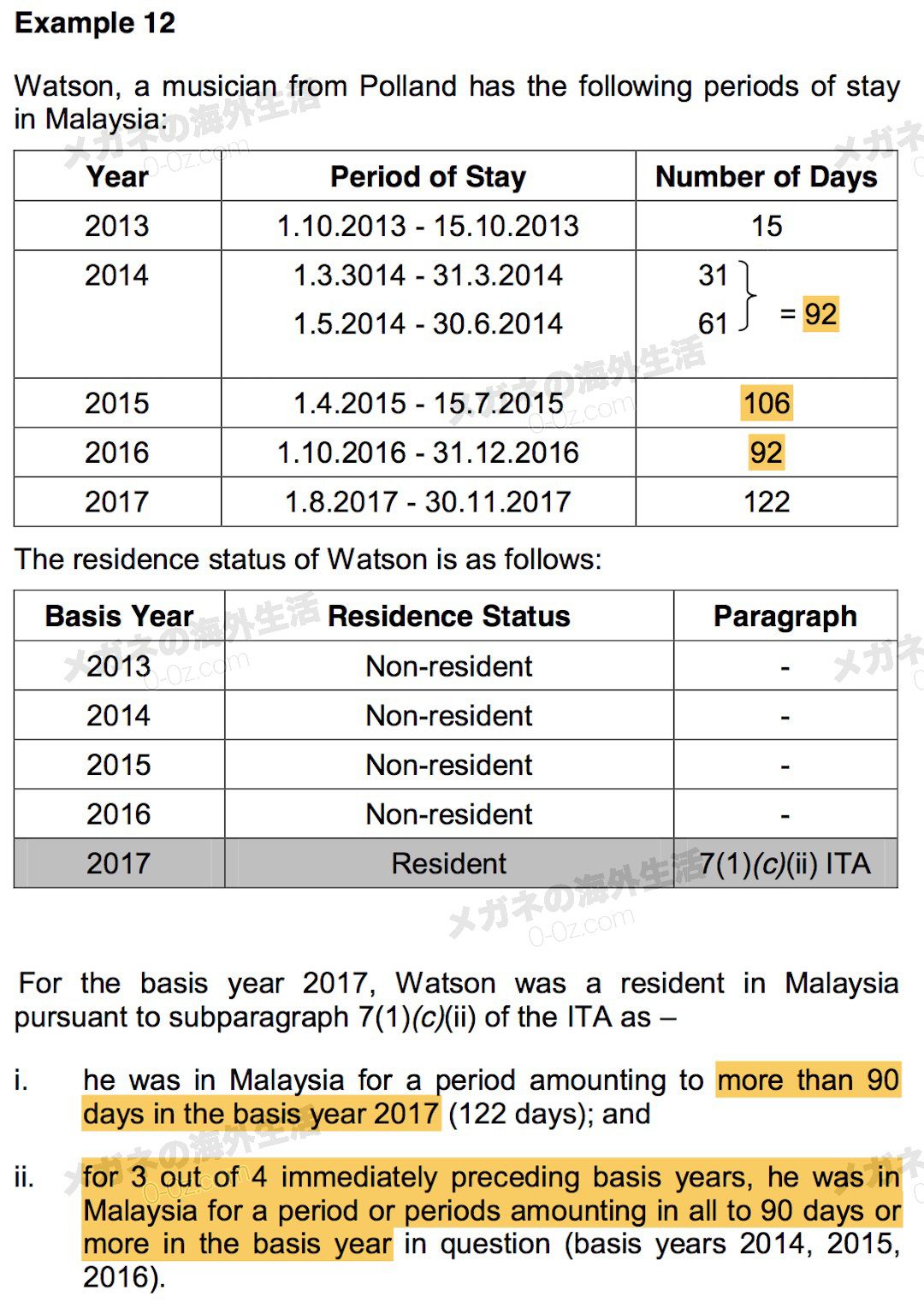

例12は、直近の4年度において非居住者となる場合であるものの、そのうち3年度の滞在日数が90日以上であり、2017年の滞在日数も122日(=90日以上)あるため、2017年は居住者となります。

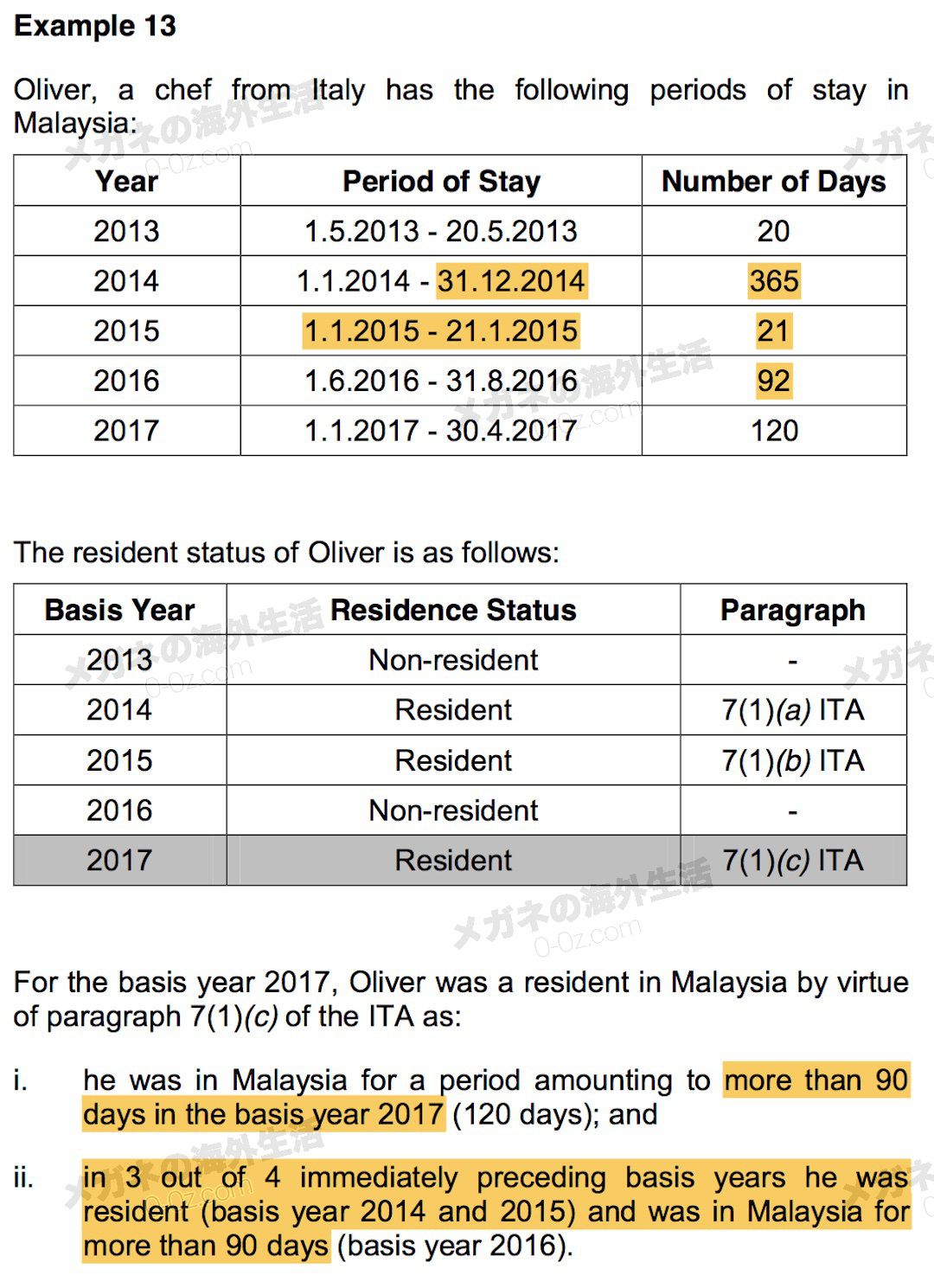

例13は、4年度のうちの3年度の認定において、居住者である場合と90日以上である場合の両方が含まれる場合の例です。2014年は182日以上の滞在日数のため居住者とされ、2015年は2014年の期間と接続しているため21日のみの滞在であるものの居住者とされ、2016年は非居住者であるものの90日以上の滞在がある状態です。

この場合、2017年度からの直近の4年度のうち、3年度において居住者または90日以上の滞在という要件を満たすため、2017年は居住者となります。

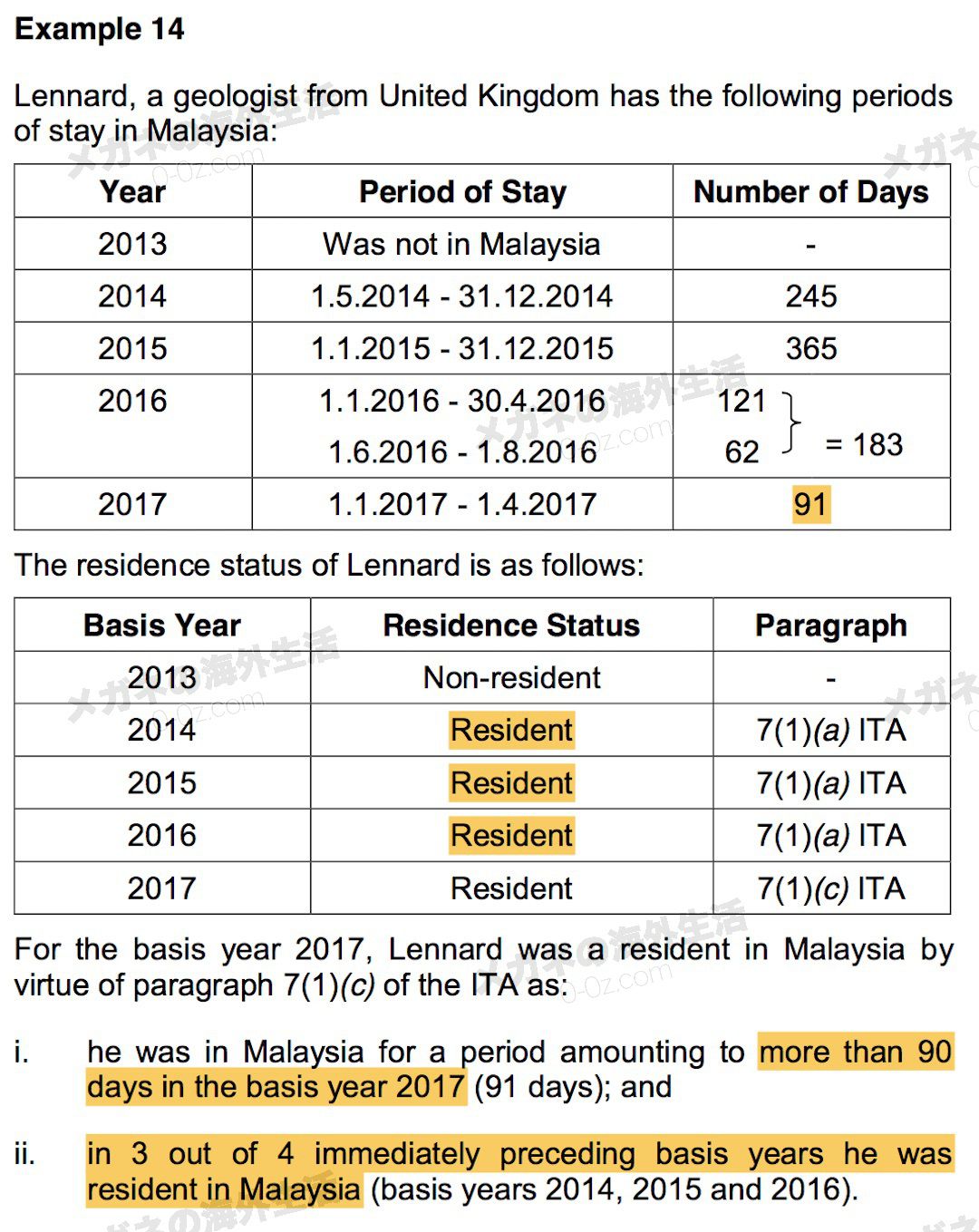

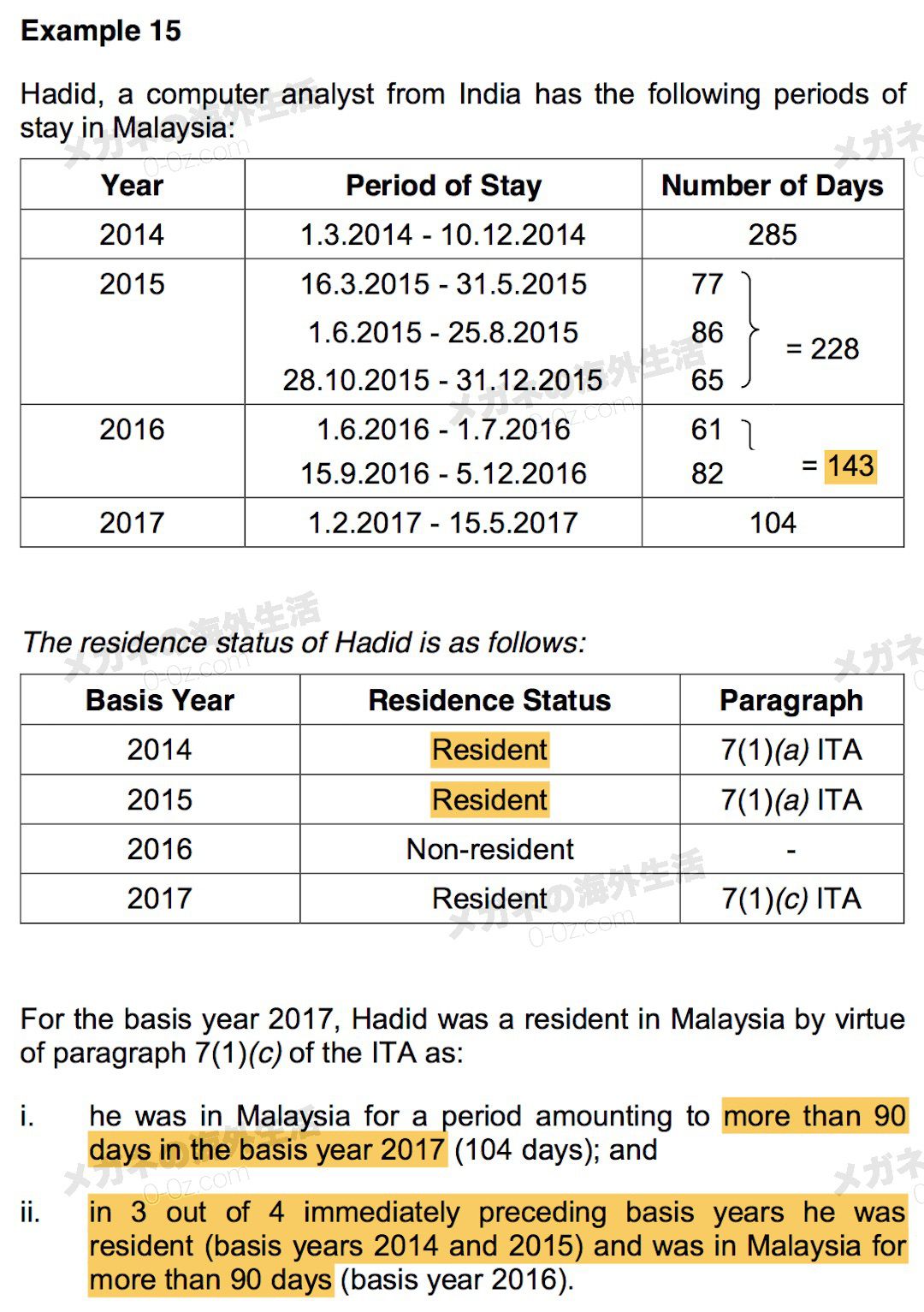

なお、マレーシアに滞在した年度が直近の3年度しかない(=4年度前の滞在日数が0日)場合でも本条は適用されます。単に直近の3年度全部において、居住者とされるか90日以上の滞在という要件を満たせば問題ありません。

それを注意的に例示するのが例14と15です。例14は例11と状況的にはほぼ同じで、例15は例13とほぼ同じ状況です。

暦年の滞在が合計90日未満(0日を含む)の場合でも、過去3年度と翌年度が居住者であれば居住者となる(ITA7(1)(d))

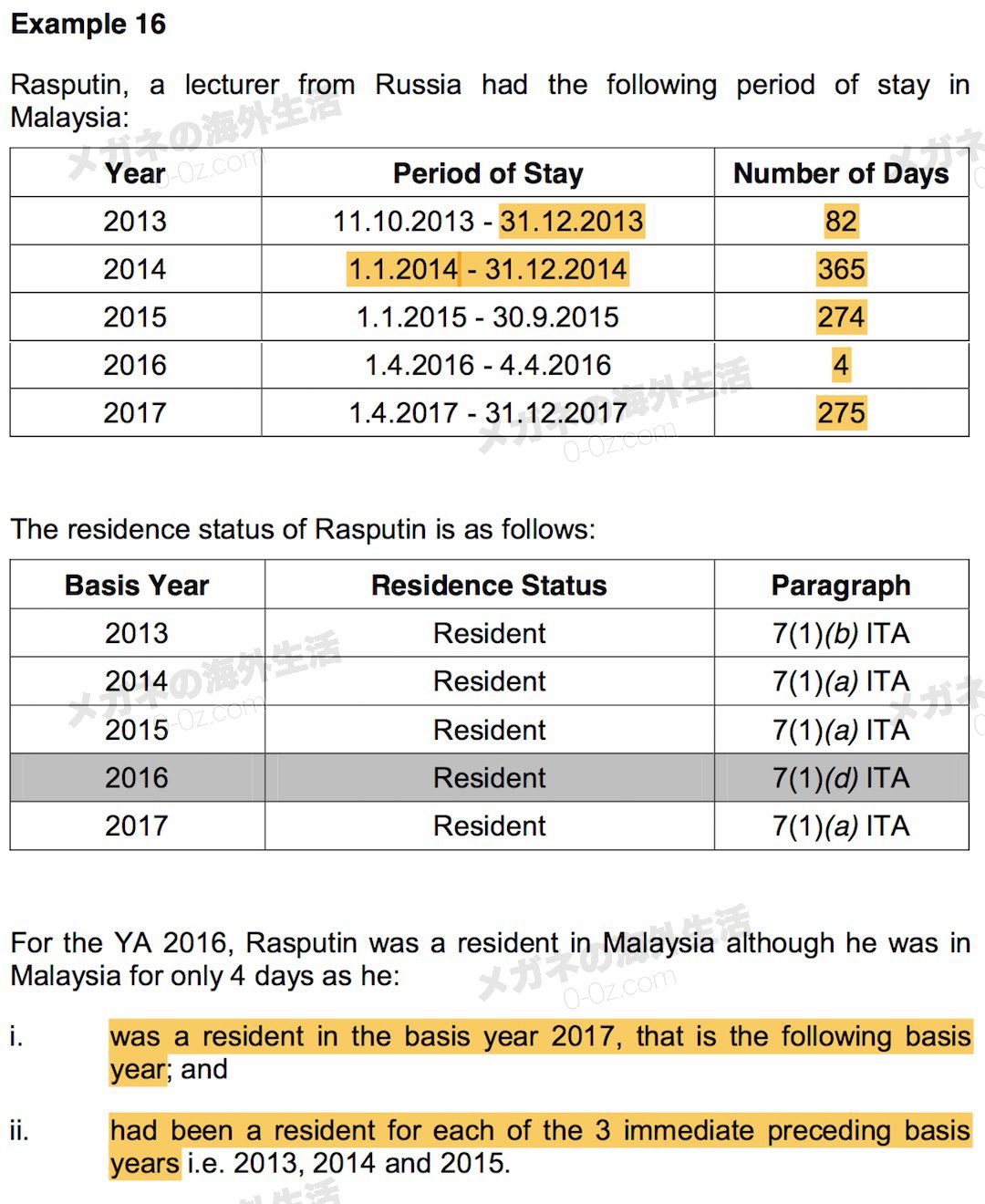

90日以上の滞在の場合よりも要件はさらに厳格になりますが、1日も滞在しない場合でも居住者となる場合があります。基準年度の直近3年度と翌年度、すべてが居住者となる場合、基準年度も居住者となります。翌年度の結果が絡むため、実務的には2016年度の確定申告等の時点では非居住者として申請し、2017年に過年度分に遡って修正申告(還付申告)する流れになるのではないかと思われます。

例16は、2013年は82日の滞在であるものの、2014年の365日の期間(=182日以上の連続した期間)と連結されているため、両年とも居住者となり、2015年、2017年は182日以上の滞在により居住者となります。基準年は4日(=90日未満の期間)の滞在となるものの、基準年度(2016年)の直近3年度と翌年のすべてが居住者となるため、居住者となります。

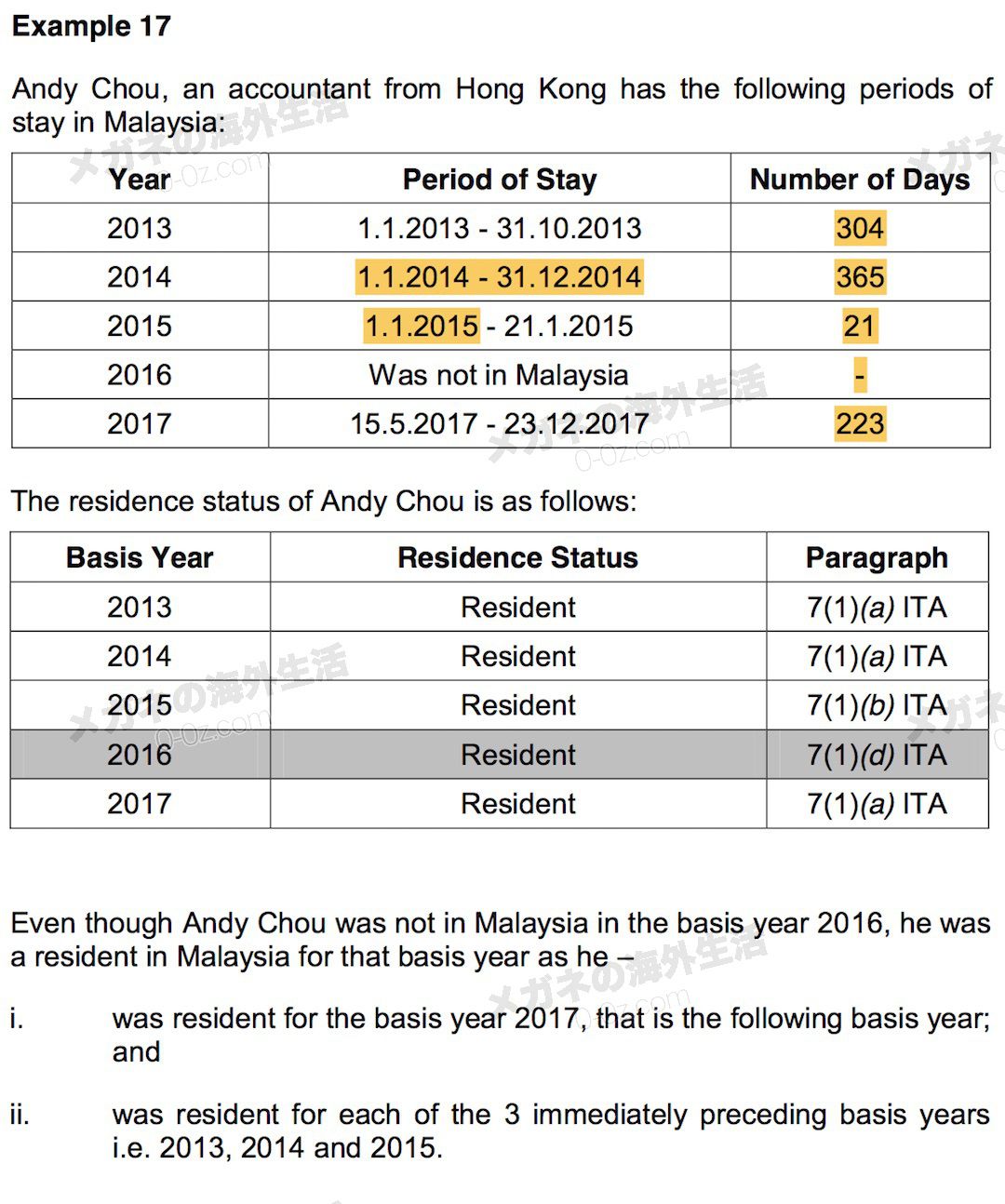

例17は、2016年にまったくマレーシアに滞在しなかった場合の例です。これも例16同様、直近3年度と翌年度が居住者となる場合であるため、基準年度の2016年も居住者となります。

まとめ

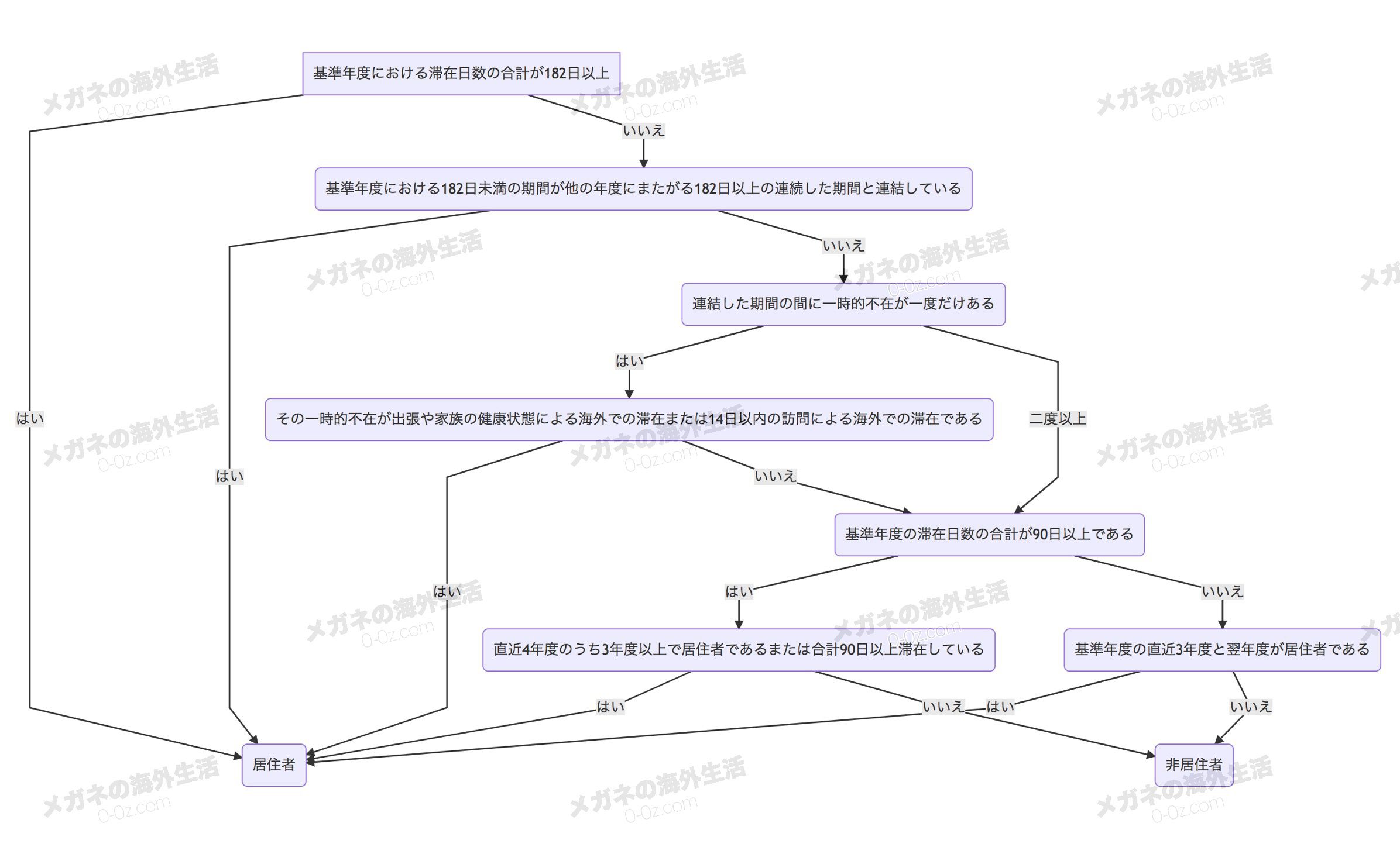

マレーシアにおける居住者とされるパターンを、通達に基づきすべて確認してきました。結果的には下記のようなフローで判断されることになるかと思います。微妙なケースについては専門家への相談をおすすめします。

- 法務省の資料では、public rulingは「税務当局が公表する税法の解釈に関する指針(通達)」と理解しているため、それに従っています。 ↩

- 挙げられている実例の多くは年を変更しているだけですが、それに合わせてなぜか例に出てくる人の名前を変更しているのが興味深い。通達の一覧はこちらから見られます。 ↩

- 日本法を基準とした場合、入国日時が0時ではないため、初日不算入となり、1月2日を起算日として10日と計算されることとなります。日本において居住者となるかどうかが問題となった場合、マレーシアに滞在した期間の計算が日本法に準拠する場合とマレーシア法に準拠する場合で異なる結果となる点に注意が必要です。 ↩

- 例6が例7の2018年にマレーシアに帰ってこなかったバージョンであるため、その対比としてのこの例をあえて作ったものと思われます。ここでの説明だと違和感があると思いますが、通達の流れ的には違和感はありません。 ↩

- 例10において、マレーシアへの帰国が2016年12月31日と1日早くなっていたら2016年の1日の期間と2017年の期間との接続ができるため、1月1日から7月1日までの間に14日以下の訪問があっても、その訪問の前後のいずれかが182日以上の連続した期間であれば2016年も居住者になるはずであるものと思われます。どうせならこの例を解説して欲しかったです。 ↩

この記事をシェアする

Twitter

Facebook

Pocket

はてな